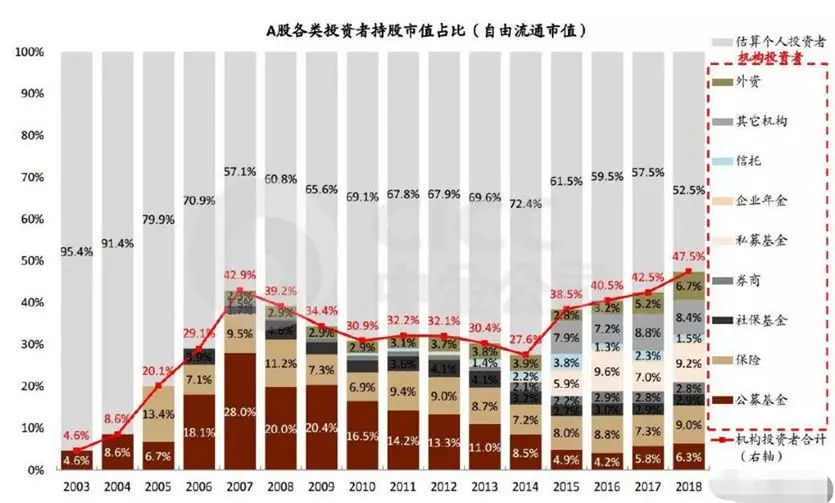

下图是A股各类投资者持股市值占比的情况。

从图中可以看出,个人投资者持股市值比例从2014年的72.4%下降到了2018年的52.5%,究其原因是因为14-15年的“杠杆牛”消灭/套牢掉了很大一部分普通投资者,尤其是一些中产阶级,这种现象俗称“去散户化”。

从图中可以看出,个人投资者持股市值比例从2014年的72.4%下降到了2018年的52.5%,究其原因是因为14-15年的“杠杆牛”消灭/套牢掉了很大一部分普通投资者,尤其是一些中产阶级,这种现象俗称“去散户化”。

A股市场的参与者大致可以划分为5类:gjd(证金社保养老基金等)、外资、机构(公募私募基金)、游资大户和散户投资者。

社保养老基金的持仓一般以固定收益类的债券以及高股息低估值的蓝筹股为主,过去十多年,维持在8%左右的年化收益。

证金除了投资个股以外,很多时候还起着股民认为的“护盘”作用,不过根据历史经验来看,护盘只会延缓跌势,无法改变最终的趋势。

外资这个群体相对比较特殊,一是他们的资金是无限的,二是他们主要参考美股和国际宏观经济的情况而做出投资决策,所以每当世界不太平,就会大量流出,而当美股这个全球经济的风向标大涨时他们就会积极配置新兴国家的核心资产。

上述两个群体虽然对市场的影响也比较大,但与我们关系最密切的无疑是机构游资和散户投资者这三类群体。

机构投资者可以简单的划分为公募基金和私募基金,大家应该都听说过“公募一哥”王亚伟吧,离开华夏基金后,他创立了千合资本,明星光环逐渐褪去。

与公募基金不一样,私募基金的存活率非常低

规模在一个亿以内的私募基金很难坚持3-5年,因为无法雇佣强大的投研团队。之前院长也说过,一位资深行业研究员的年薪在70-100万左右,一支靠谱的投研团队起码需要20-30个这种级别的研究员,每年光研究部门的人力成本就在2000万以上,几千万规模的私募基金根本不可能覆盖掉这么高的成本。

而私募基金和公募基金的考核机制完全不一样,公募基金比的是相对收益,比方说2018年沪深300指数跌了25%,A基金亏损了10%,B基金亏损了18%,那么相较而言A基金的排名就会比较靠前,整个团队年终的奖金也会多一些。而私募基金比的是绝对收益,正规私募基金的门槛比较高(投资100万起,资产300万以上),投资人或者说金主可不管今年市场是涨了还是跌了,他的要求就是你必须给我赚钱,否则明年我就撤资买别人的产品了。

正因考核机制不一样,所以衍生出不同的玩法。同类型的公募基金往往会在考核期届满前拉抬自己的持仓股,打压竞争对手的持仓股,以此来提高自己的排名,为了不跑输竞争对手,会加仓市场主流板块,这也是为什么你会看到18年上半年的医药牛市,19年上半年的消费行情,因为如果你不买这些,你是根本跑不过同行的,所以迫使每个人都去买这些板块中的个股,无非是你买海天味业,我买恒顺醋业的区别,这种现象就是典型的“抱团”,进而导致市场极端的风格转化,1月炒金融、2月就炒科技、3月又轮到化工、4月变成了消费,最近几天又是消费电子。与此同时公募基金还可以借助研报这种工具吹吹票,吸引游资散户的买入。

私募基金就不一样了,很多规模小的私募基金为了提高知名度,往往会先发4个(ABCD)基金产品,然后用BCD产品的资金去拉抬A基金的持仓股,以此达到A基金高收益率的效果以此来吸引客户的眼球,这种自拉自抬的方法当然是不可持续的,你的规模大了有名气了自然而然会被严监管,盯着你的人也会变多,这也是为什么第一年的私募冠军到了第二年就垫底的宿命。

还有些私募基金会帮上市公司解决一些疑难问题,比方说大股东股权质押的平仓线快要到了,或者大股东希望做高股价未来进行减持等等,都可以花钱让市面上的一些机构帮个忙。几个月前有朋友问我怎么看嘉应制药这只股,当时我就回复他别去,是我朋友的公司做的票。

我的这位朋友就是专门帮那些小的民营企业或者问题垃圾股解决问题的,康美药业也是他做的。

为什么我一直说不要去参与成交额低于1个亿的个股,因为有很多低成交额的个股都是被坐庄的票,你看见图形好看涨的很高,其实人家就等着高位发个利好(业绩大增、重组借壳什么的)等你接盘呢,一旦出货就是不断的下跌,估计你还傻傻的以为是洗盘。我也奉劝大家少看那些喜欢蹭热点的公司,真的都是垃圾。

游资大户这个群体最大的特点就是他们最了解散户,因为他们就是从散户一步步做大的,算是散户投资者中的佼佼者,他们对人性和情绪的把控无疑是最好的。他们克服了人性的弱点,借助涨停板这种诱人的形式赚散户贪婪的钱。游资大户—券商营业部—散户投资者是一个三角关系,无论市场如何,游资都会进行交易,因为假如他们不去拉涨停板吸引散户,散户就不会炒股了,那券商营业部怎么赚钱呢?所以每一个游资大户团队每年都要做够一定的交易量,年底营业部会给他们一定的返佣,基本能覆盖掉一个团队日常的费用。市场好的时候,游资会去配资,大干一场赚些快钱,市场不好就拿点小钱做下交易量,基本千万小几亿级别的团队都是这样的。

散户投资者一个明显的认知错误在于认为看消息炒股是靠谱的,院长说过很多次,你所看到的都是别人想让你看到的。比方说上周五安琪酵母跌停了,你还在纳闷为什么,然后盘后你看新闻才知道原来是业绩不及预期,可是那些机构已经跑路了。

大家应该都听说过“调研”吧,其实很多时候的调研就是为了认识上市公司的高管,希望以后能够提前拿到一手的讯息,吃饭喝酒打场高尔夫交个朋友,财报季到了问问你们公司业绩怎么样,如果业绩好提前埋伏,如果不好就先跑了,等消息公之于众众人皆知时已经晚了。

互联网时代各种信息传播的很快,一个百万粉丝级别的大V基本可以影响一只个股甚至一个版块的走势,也正因这样,现在有了游资先提前埋伏,大V在网络上吹票的模式,这种收割模式在今年2-3月份的类牛市行情中十分暴利,盘中一吹,下午开盘就是秒板,你以为这个人很厉害,实则你就是枚棋子。

散户投资者除了看消息炒股以外,缺乏基本的专业知识也是一大痛点,因为缺乏专业知识,所以很难分辨机会和陷阱。就比方说最近很多大V吹的猪肉,这些人的逻辑是:猪肉一直在涨价所以猪肉股就该涨,看到这样简单直白容易理解的逻辑,散户投资者也很买单,每天在后台都有不少朋友问我怎么看猪肉,甚至还有跟我说这么明显的机会都看不出来的。先不说现在猪肉股的价格是否已经充分反映了猪肉涨价的预期,任何一个偏基本面研究的行业,最终的落脚点都是业绩改善,这也是为什么要强调出栏量的原因,猪肉价格是在涨,可是你没有猪卖有什么用?很多上市公司的猪崽都是外面高价买回来的,收入增长的同时成本也在提高。这也是为什么在今天早上的文章中,院长说真正懂基本面的投资者现在肯定是不会去参与猪肉的,动物疫苗板块的性价比无疑更高。

虽然近几年“价值投资”比较盛行,但在网络上我真的没有见过几个真正懂基本面投资的作者,大部分人本质还是在做趋势,图形好看就看多,图形走差就安慰粉丝这是洗盘,真是可怜不明真相的小散。

院长也是普通散户出身,当我进入正规机构时我才认识到以前的我既无知又幼稚,思维太过于简单。专业知识、消息源、资金量三大领域,普通投资者除了从专业知识角度进行提高以外别无他法,这个市场比你想象得要复杂的多,什么是机会,什么是陷阱都需要你自己去甄别。

有人的地方就有江湖,我今天讲述的只是冰山一角。希望通过此文,你能真正了解真实的A股江湖。祝好!